上證科創(chuàng)板100指數(shù):聚焦科創(chuàng)板中小盤股 布局科創(chuàng)新銳成長企業(yè)

《金基研》鉑隹/作者 楊起超 時風(fēng)/編審

創(chuàng)業(yè)板開板以來,主要服務(wù)符合國家戰(zhàn)略、突破關(guān)鍵核心技術(shù)的科技創(chuàng)新企業(yè),截至2024年1月12日,科創(chuàng)板掛牌公司已達(dá)567家,總市值增長至5.65萬億元。上證科創(chuàng)板50指數(shù)(以下簡稱“上證50”)發(fā)布后,跟蹤科創(chuàng)50的ETF及其聯(lián)接基金數(shù)量也在不斷增加,成為了不少投資者布局科創(chuàng)板大盤股的捷徑。

在綠色經(jīng)濟(jì)與數(shù)字經(jīng)濟(jì)重要性不斷提高的背景下,半導(dǎo)體、新能源等科創(chuàng)板重倉板塊具有獨立景氣,中小科創(chuàng)或?qū)⒆叱鲆慌吆诵氖芤嫫髽I(yè)。結(jié)合科創(chuàng)板上市公司不斷增加的情況,市場或需要一只能反映科創(chuàng)板中小盤新銳科創(chuàng)企業(yè)整體情況的指數(shù)。

2023年8月7日,科創(chuàng)板第一只中小盤風(fēng)格指數(shù)上證科創(chuàng)板100指數(shù)(以下簡稱“上證100”)正式發(fā)布,其與科創(chuàng)50存在定位差異,成分股互不重合,能夠有效反映科創(chuàng)板中小盤股票的整體走勢。值得注意的是,科創(chuàng)100的行業(yè)分布更加均衡和多元、研發(fā)投入比例更高、具有更突出的上漲彈性。華夏上證科創(chuàng)板100ETF聯(lián)接A等基金或能成為投資者布局科創(chuàng)板新銳中小盤成長企業(yè)的利器。

一、科創(chuàng)板上市公司數(shù)量持續(xù)增加,綠色經(jīng)濟(jì)與數(shù)字經(jīng)濟(jì)重要性提高

科創(chuàng)板的設(shè)立是落實創(chuàng)新驅(qū)動和科技強(qiáng)國戰(zhàn)略、推動高質(zhì)量發(fā)展、支持上海國際金融中心和科技創(chuàng)新中心建設(shè)的重大改革舉措,是完善資本市場基礎(chǔ)制度、激發(fā)市場活力和保護(hù)投資者合法權(quán)益的重要安排。

科創(chuàng)板的定位,是主要服務(wù)符合國家戰(zhàn)略、突破關(guān)鍵核心技術(shù)的科技創(chuàng)新企業(yè),聚焦“硬科技”及“卡脖子”領(lǐng)域。與主板、創(chuàng)業(yè)板對比,科創(chuàng)板的科創(chuàng)屬性及行業(yè)定位特征鮮明。

在此條件下,自2019年6月開板以來,創(chuàng)業(yè)板的上市企業(yè)數(shù)量不斷增加,截至2024年1月12日,創(chuàng)業(yè)板上市企業(yè)已達(dá)567家。與此同時,科創(chuàng)板總市值也在不斷增長,截至2024年1月12日,科創(chuàng)板總市值已達(dá)5.65萬億元。

科創(chuàng)板的開板,除了吸引到一批符合國家戰(zhàn)略、自主創(chuàng)新含量高、市場認(rèn)可度高的企業(yè)掛牌上市,也吸引到了一批基金公司布局基金產(chǎn)品。

2020年7月23日,在科創(chuàng)板開市一年之際,科創(chuàng)50發(fā)布,其成份股為科創(chuàng)板市值大、流動性好的50只證券,能反映最具市場代表性的一批科創(chuàng)企業(yè)的整體表現(xiàn)。緊隨科創(chuàng)50的發(fā)布,首批跟蹤科創(chuàng)50的ETF及其聯(lián)接基金順勢上報、發(fā)行。

截至2023年12月31日,份額分開計算,跟蹤科創(chuàng)50的ETF及其聯(lián)接基金數(shù)量已達(dá)30只,而規(guī)模則已經(jīng)超過1,700億元。

目前,國內(nèi)經(jīng)濟(jì)的發(fā)展正處于從老模式切換到新模式的過程之中,綠色經(jīng)濟(jì)與數(shù)字經(jīng)濟(jì)的重要性不斷提高。其中,綠色投資集中在電力設(shè)備、交通設(shè)備等領(lǐng)域,數(shù)字化投資則體現(xiàn)在大數(shù)據(jù)、人工智能、5G基站等領(lǐng)域。據(jù)中金公司測算,未來5年綠色投資+數(shù)字化投資將占到總投資的41.39%,新經(jīng)濟(jì)板塊重要性逐步提升。

展望未來,在政策支持和高質(zhì)量發(fā)展要求下,半導(dǎo)體、新能源等科創(chuàng)重倉板塊具有獨立景氣,中小科創(chuàng)或?qū)⒆叱鲆慌吆诵氖芤嫫髽I(yè),而以新經(jīng)濟(jì)為主的科創(chuàng)板相關(guān)指數(shù)及跟蹤科創(chuàng)板指數(shù)的相關(guān)基金產(chǎn)品或具有一定的增長潛能。

隨著科創(chuàng)板上市企業(yè)數(shù)量的不斷增加和板塊市值的不斷增長,投資者對科創(chuàng)板不同市值規(guī)模上市公司的投資需求也在增加,市場或需要一只能反映科創(chuàng)板中等市值整體表現(xiàn)的指數(shù)。

二、科創(chuàng)板中小盤風(fēng)格指數(shù)發(fā)布,與科創(chuàng)50定位互補(bǔ)

2023年8月7日,科創(chuàng)100正式發(fā)布,成為了科創(chuàng)板第一只、目前唯一一只中小盤風(fēng)格指數(shù)。

作為繼科創(chuàng)50后的新銳小盤成長指數(shù),科創(chuàng)100具備鮮明的規(guī)模特征、產(chǎn)業(yè)分布和成長屬性,且科創(chuàng)100與科創(chuàng)50存在定位差異,成分股互不重合。

科創(chuàng)100的選樣空間為上市時間超過6個月科創(chuàng)板上市股票和紅籌企業(yè)發(fā)行的存托憑證,且不為退市風(fēng)險警示證券。

科創(chuàng)100的樣本,為樣本空間內(nèi)符合可投資性篩選條件的證券,且剔除科創(chuàng)50樣本以及過去一年日均總市值排名樣本前40名的證券。選樣時,按照過去一年的日均總市值將證券由高到低排名,選取排名在100名之前的證券。

也就是說,科創(chuàng)100的樣本為科創(chuàng)板市值中等且流動性較好的100只證券,該指數(shù)能夠代表科創(chuàng)板中等市值的表現(xiàn),與科創(chuàng)50共同構(gòu)成了科創(chuàng)板規(guī)模指數(shù)系列,分別反映科創(chuàng)板市場不同市值規(guī)模上市公司證券的整體表現(xiàn)。

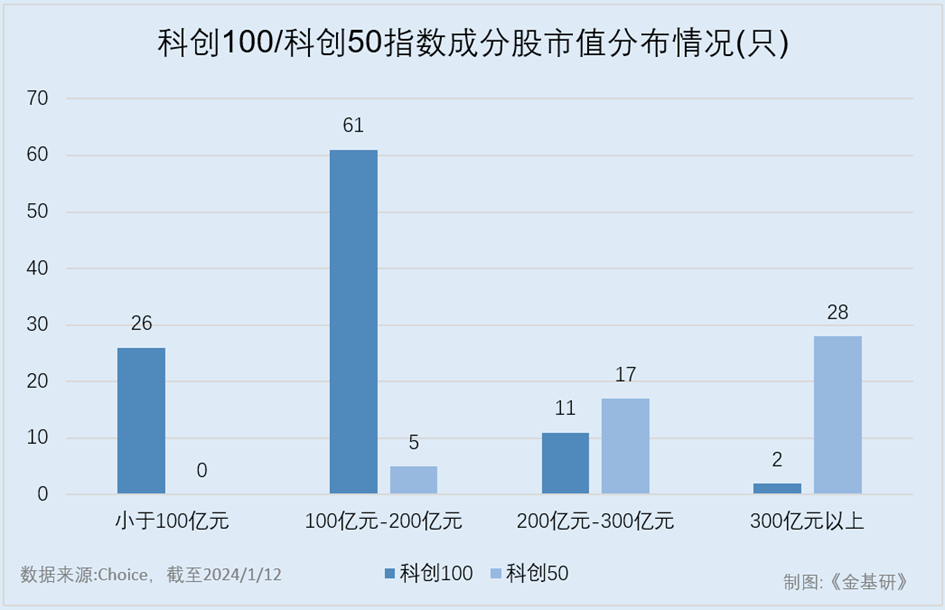

從成分股的市值范圍角度看,科創(chuàng)50的成份股由科創(chuàng)板中市值大、流動性好的50只證券組成,Choice數(shù)據(jù)顯示,截至2024年1月12日,科創(chuàng)50的50只成份股中,有45只的總市值超過200億元,其中總市值超過300億元的就有28只。

與之形成對比的是,作為科創(chuàng)板第一只中小盤風(fēng)格指數(shù),截至2024年1月12日,科創(chuàng)100的100只成分股中,有87只的市值低于200億元,與科創(chuàng)50形了有效互補(bǔ)。

簡言之,科創(chuàng)100能夠有效反映科創(chuàng)板中小盤股票的整體走勢,且能夠有效代表科創(chuàng)中小盤的成長風(fēng)格。

三、反映科創(chuàng)板股票科創(chuàng)屬性,行業(yè)分布均衡多元

除了能反映科創(chuàng)板中小盤企業(yè)的整體走勢,科創(chuàng)100成分股的行業(yè)分布同樣值得留意。

由于科創(chuàng)板的定位是吸引符合國家戰(zhàn)略、突破關(guān)鍵核心技術(shù)、市場認(rèn)可度高的科技創(chuàng)新企業(yè)掛牌上市,科創(chuàng)板上市公司的科創(chuàng)屬性突出,而這也充分體現(xiàn)在了科創(chuàng)100的行業(yè)分布中。

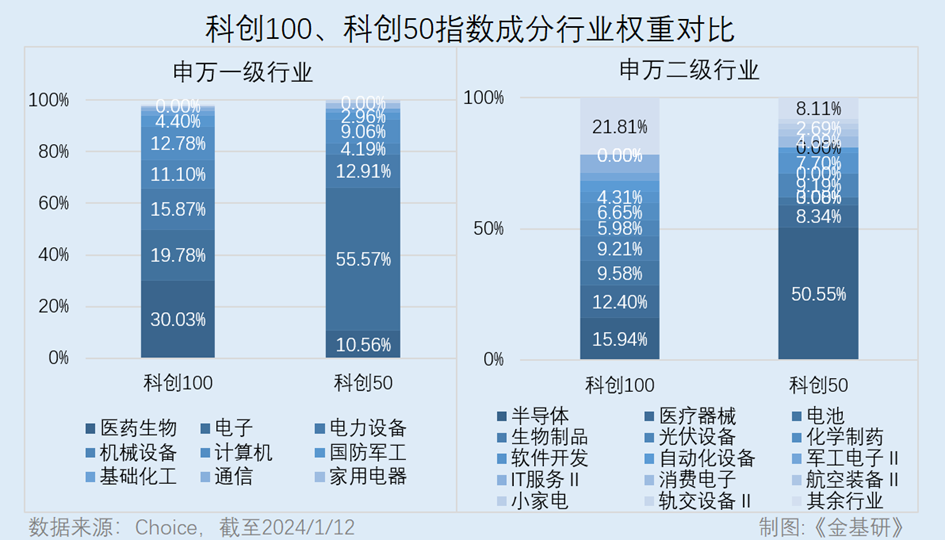

而與科創(chuàng)50對比,科創(chuàng)100的行業(yè)分布更加均衡和多元。

Choice數(shù)據(jù)顯示,截至2024年1月12日,按申萬一級行業(yè)分類,科創(chuàng)100權(quán)重占比前五的行業(yè)分別為醫(yī)藥生物、電子、電力設(shè)備、計算機(jī)、機(jī)械設(shè)備,行業(yè)權(quán)重占比分別為30.03%、19.78%、15.87%、12.78%、11.1%,合計權(quán)重為89.56%。

按申萬二級行業(yè)分類,截至2024年1月12日,科創(chuàng)100權(quán)重占比超過5%的行業(yè)分別有半導(dǎo)體、醫(yī)療器械電池、生物制品、IT服務(wù)Ⅱ、化學(xué)制藥、光伏設(shè)備,行業(yè)權(quán)重占比分別為15.94%、12.4%、9.58%、9.21%、6.8%、6.65%、5.98%,合計權(quán)重為66.56%。

也就是說,按申萬一、二級行業(yè)分類劃分,科創(chuàng)100的行業(yè)分布均較科創(chuàng)50更為均衡,從行業(yè)分布上看,科創(chuàng)100的新經(jīng)濟(jì)特性顯著。

同時,不難看出,科創(chuàng)100的成分股大部分屬于半導(dǎo)體、電力設(shè)備等領(lǐng)域,而這些行業(yè)或領(lǐng)域的發(fā)展空間或都不容小覷。

在本輪周期中,半導(dǎo)體行業(yè)的下行已接近2年,板塊股價回調(diào)至接近2022年10月的位置,目前或已經(jīng)到達(dá)底部。

與此同時,半導(dǎo)體的國產(chǎn)替代或已經(jīng)進(jìn)入加速期,而隨著國產(chǎn)半導(dǎo)體質(zhì)量的進(jìn)一步提升,不少廠商將國產(chǎn)半導(dǎo)體導(dǎo)入了工業(yè)、汽車等門檻更高領(lǐng)域的應(yīng)用。換言之,目前半導(dǎo)體產(chǎn)業(yè)兼具周期、成長雙重屬性,行業(yè)整體的性價比較高

隨著新能源汽車銷量的穩(wěn)步提升以及電網(wǎng)、儲能設(shè)備建設(shè)的加速,電力設(shè)備行業(yè)持續(xù)發(fā)展的動力充足。從政策角度看,二十大提出要“加快規(guī)劃建設(shè)新型能源體系”,這是為國內(nèi)新時代能源產(chǎn)業(yè)轉(zhuǎn)型升級提出的重要指南,也為國內(nèi)能源體系發(fā)展描繪的新藍(lán)圖。未來五年,以非化石能源為代表的新能源消費(fèi)比重年均增長1個百分點;2035年,新增電量80%來自非化石能源發(fā)電;到本世紀(jì)中葉,非化石能源將成為主體能源。

從投資價值的角度看,新能源產(chǎn)業(yè)的估值處于近年來的低位,投資性價比或正在顯現(xiàn)。

數(shù)據(jù)顯示,截至2023年10月8日,電力設(shè)備與新能源的行業(yè)整體市盈率為19.10倍,處于3年來估值底盤;而根據(jù)中信證券二級行業(yè)口徑,新能源動力系統(tǒng)行業(yè)整體市值為23.36倍,同樣處于市場估值中部以下。

四、重權(quán)股研發(fā)投入比例高于10%,指數(shù)研發(fā)投入比例高于A股整體

除了政策支持,高比例的研發(fā)投入也是科創(chuàng)100成分股成長的動力來源。

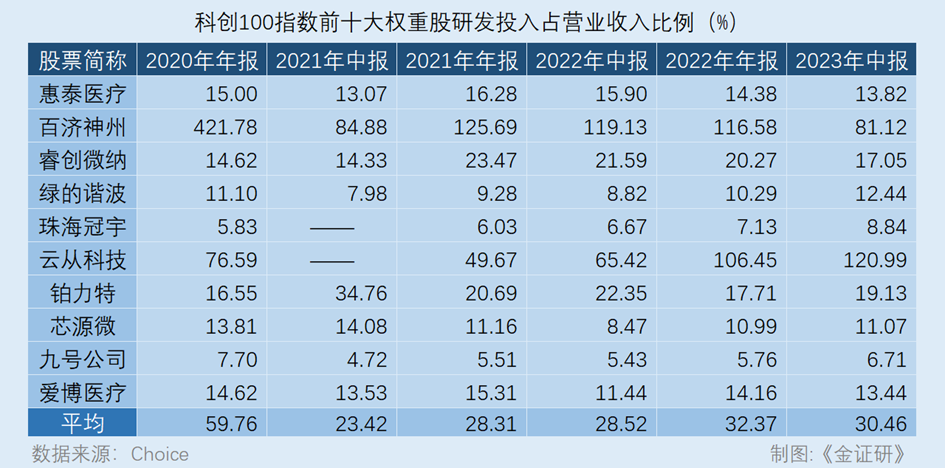

截至2024年1月12日,科創(chuàng)100的成分股中,權(quán)重排名前十的成分股分別有惠泰醫(yī)療、百濟(jì)神州、睿創(chuàng)微納、綠的諧波、珠海冠宇、云從科技、鉑力特、芯源微、九號公司、愛博醫(yī)療。

2020年以來的各年年報顯示,科創(chuàng)100前十大權(quán)重股研發(fā)投入占營業(yè)收入的比例平均值超過10%。

值得注意的是,睿創(chuàng)微納惠泰醫(yī)療、鉑力特近年來研發(fā)投入占營業(yè)收入的比例均超過10%。

2020-2022年各年中報、年報及2023年年報顯示,睿創(chuàng)微納研發(fā)投入占營業(yè)收入的比例分別為14.62%、23.47%、20.27%、17.05%; 11.16%、10.99%;惠泰醫(yī)療研發(fā)投入占營業(yè)收入的比例分別為15%、16.28%、14.38%、13.82%;鉑力特研發(fā)投入占營業(yè)收入的比例分別為16.55%、34.76%、20.69%、22.35 %、17.71%、19.13。

在成分股高研發(fā)投入的帶動下,創(chuàng)業(yè)板整體研發(fā)支出占營收的比例高于全部A股。

數(shù)據(jù)顯示,2019-2022年,科創(chuàng)100研發(fā)支出占營收的比例分別為11.1%、10.9%、11.1%、11.1%,連續(xù)4年保持在11%左右,高于全部A股4%左右的水平。

值得注意的是,2021年及2022年,創(chuàng)業(yè)板研發(fā)支出占營收比例僅在5%左右,分別為4.78%和5.25%。

簡言之,從指數(shù)的整體角度看,與全部A股及創(chuàng)業(yè)板相比,科創(chuàng)100研發(fā)投入比例更高,創(chuàng)新屬性更強(qiáng),創(chuàng)新性特征突出。

五、反彈幅度高于大盤指數(shù),2年一致預(yù)期盈利復(fù)合增速超47%

在成分股高研發(fā)投入占比的帶動下,科創(chuàng)100整體的研發(fā)投入占比自然“水漲船高”。

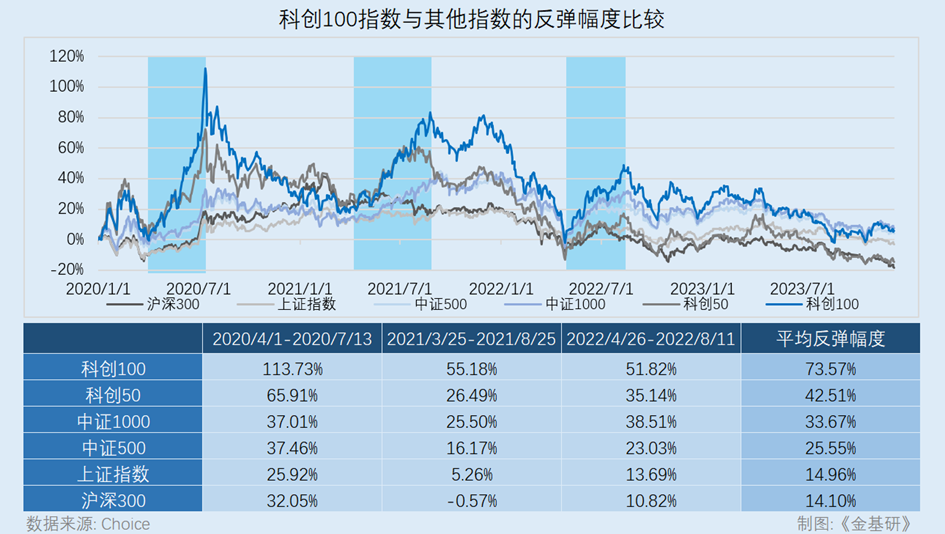

與此同時,科創(chuàng)100還表現(xiàn)出了較科創(chuàng)50、滬深300等大盤指數(shù)以及中證500、中證1000等中小盤指數(shù)更好的彈性。

在2020年以來的三輪科創(chuàng)行情中,科創(chuàng)100的漲幅遠(yuǎn)超中證500、中證1000等主要成長性指數(shù),體現(xiàn)出了更突出的上漲彈性。

在2020年4月1日至2020年7月13日、2021年3月25日至2021年8月25日、2022年4月26日至2022年8月11日三個科創(chuàng)行情期間內(nèi),科創(chuàng)50、中證1000、中證500、上證指數(shù)、滬深300的反彈幅度(漲幅)平均為42.51%、33.67%、25.55%、14.96%、14.1%;在同樣的三個區(qū)間內(nèi),科創(chuàng)100的漲幅平均為73.57%,遠(yuǎn)高于上證指數(shù)等指數(shù)的平均反彈幅度。

需要指出的是,在2020年4月1日至2020年7月13日的科創(chuàng)行情中,科創(chuàng)100漲幅超過100%,達(dá)到了113.73%,在2021年3月25日至2021年8月25日、2022年4月26日至2022年8月11日兩輪科創(chuàng)行情中,科創(chuàng)100的漲幅均超過50%,分別為55.18%和51.82%。

除了較好的彈性,從預(yù)期盈利的角度看,科創(chuàng)100表現(xiàn)出了更強(qiáng)的成長性特征。

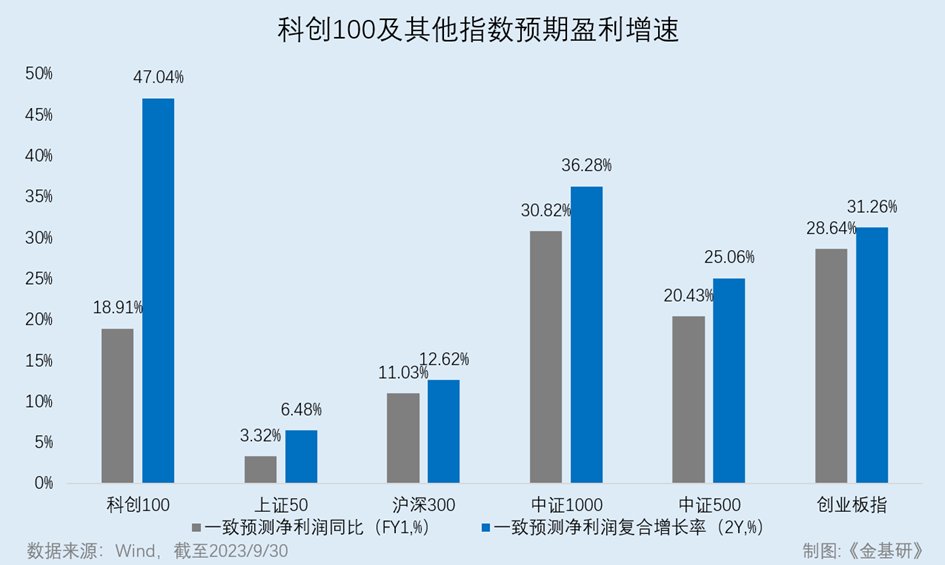

數(shù)據(jù)顯示,科創(chuàng)100近2年的一致預(yù)期盈利復(fù)合增速為47.04%,與之形成對比的是,上證50、滬深300、中證1000、中證2000、創(chuàng)業(yè)板指近2年的一致預(yù)期盈利復(fù)合增速分別僅為6.48%、12.62%、36.28%、25.06%、31.26%。

簡言之,相比主要的寬基指數(shù),科創(chuàng)100的成長特征更強(qiáng),投資性價比凸顯。

在此背景下,一些基金管理人已經(jīng)基金布局以科創(chuàng)100指數(shù)為標(biāo)的指數(shù)的ETF產(chǎn)品,截至2024年1月12日,已有科創(chuàng)100ETF華夏(代碼:588800)等8只產(chǎn)品正在運(yùn)行。

值得注意的是,相比普通的開放式基金,ETF可上市交易,流動性強(qiáng),且規(guī)模越大的ETF擁有越強(qiáng)的流動性。

東方財富Choice數(shù)據(jù)顯示,截至2024年1月12日,以科創(chuàng)100指數(shù)為標(biāo)的指數(shù)的8只ETF產(chǎn)品平均規(guī)模為16.69億元,平均份額為39.35億份,而科創(chuàng)100ETF華夏(代碼:588800)的規(guī)模為38.95億元,在8只基金中排名第一,份額為72.22億份,同樣在8只基金中排名靠前。

換言之,相較其他以科創(chuàng)100指數(shù)為標(biāo)的指數(shù)的ETF產(chǎn)品,科創(chuàng)100ETF華夏的流動性更好。最近上新了對應(yīng)的聯(lián)接基金——華夏上證科創(chuàng)板100ETF聯(lián)接基金(A類:020291;C類:020292),感興趣的投資者可以先關(guān)注起來。

六、資金持續(xù)流入科創(chuàng)板,ETF聯(lián)接基金助力布局科創(chuàng)中小盤

對于科創(chuàng)板整體及科創(chuàng)100的投資價值,除了從成分行業(yè)成長空間、指數(shù)的歷史反彈、預(yù)期盈利復(fù)合增速等角度進(jìn)行分析,從資金流入的角度切入或也能略知一二。

盡管2023年年初以來A股市場走了一段震蕩行情,但2023年7月以來,“政策底”漸成明牌,“活躍資本市場”的定調(diào)及強(qiáng)力的減持新規(guī)規(guī)范實質(zhì)上卻構(gòu)成了對科創(chuàng)企業(yè)資金面的長期利好;在2023年8月以來,科創(chuàng)板減持受到嚴(yán)格規(guī)范,進(jìn)行回購的科創(chuàng)板上市公司已超過80家。

而在此前,機(jī)構(gòu)資金就已持續(xù)增配科創(chuàng)100的成分股。

2023年二季度內(nèi),機(jī)構(gòu)增持及基金增持的科創(chuàng)100成分股占到了2023年二季度流通股的7.65%及3.61%,截至2023年二季度末,科創(chuàng)100的成分股中,機(jī)構(gòu)持有的比例超過40%,基金持有占比達(dá)14.47%。

從長期看,目前,科創(chuàng)100本輪的調(diào)整已超過3年,指數(shù)或已得到充分調(diào)整;在今年二季度以來,A股持續(xù)下行,市場情緒悲觀。而截至今年三季度末,科創(chuàng)100在年內(nèi)的跌幅已達(dá)10%,在此回到了歷史的低位附近。

回顧過往,當(dāng)市場或板塊接近底部時,主要機(jī)構(gòu)加倉入市的選擇多數(shù)是指數(shù)產(chǎn)品,對于普通投資者而言,ETF等指數(shù)基金或ETF聯(lián)接基金,或也是底部投資的理性選擇。

隨著市場容量不斷擴(kuò)充,對于投資者而言,直接擇股投資或?qū)⒚媾R較大的選擇成本、交易管理成本與集中暴露等風(fēng)險,而ETF等指數(shù)基金產(chǎn)品除了能為中小投資者參與股票市場提供快速便捷的途徑外,還具有費(fèi)用低、買賣時機(jī)限制小、透明度高等特點。另外,投資者還可以通過持有指數(shù)基金,構(gòu)建一籃子股票組合進(jìn)行更加廣泛的分散投資,分散風(fēng)險。

值得注意的是,近年來,ETF聯(lián)接基金作為一類新型的指數(shù)基金,受到了不少投資者的關(guān)注。

ETF聯(lián)接基金主要投資于目標(biāo)ETF基金份額、標(biāo)的指數(shù)成份股、備選成份股等,且部分ETF聯(lián)接基金限定了投資于目標(biāo)ETF的比例,一般不低于基金資產(chǎn)凈值的90%,以此追求跟蹤標(biāo)的指數(shù),獲得與指數(shù)收益相似的回報。

在市場的多輪回調(diào)后,目前,多重悲觀因素或已經(jīng)被過度定價,市場或正處于“冰點”。在政策底進(jìn)一步夯實后,相對主題投資及其他寬基指數(shù),更包容兼濟(jì)、代表科創(chuàng)板中小盤的科創(chuàng)100,或能從這些新興戰(zhàn)略行業(yè)的成長中獲得持續(xù)的動能。關(guān)注科創(chuàng)板中小盤上市公司的投資者,或可以通過科創(chuàng)100ETF華夏(代碼:588800),場外投資者可選擇持有華夏上證科創(chuàng)板100ETF聯(lián)接基金(A類:020291;C類:020292),布局科創(chuàng)板新銳中小盤成長企業(yè)。