《金基研》 祁玄/作者

2024年4月12日,國務院頒布新“國九條”,作為資本市場一項重要指導文件,其提出了若干推動資本市場高質量發展的意見。其中包括加強交易監管,增強資本市場的內在穩定性。促進市場平穩運行,加強戰略性力量儲備和穩定機制建設。這或意味著,從上層出發,建設穩定的市場環境,促進資本市場健康穩定發展。

其中基金產品是投資者能夠與資本市場的接觸方式之一,然而投資基金,是一件“細水長流”的事情,通過時間的考驗,逐漸積累起經驗和財富。在這場與時間的長跑中,并非只有一人相隨。這些人當中,有機構投資者,有普通的份額投資者,也有基金公司內部的員工。而這其中,他們能否成為值得信任的“同伴”?

而以上三者有一個共同點,他們都是基金的份額持有人,若彼此之間相安無事,那么當基金的“蛋糕”做大時,也可以一起分享;若彼此顧忌,或會成為無形的戰場,相互之間開展“博弈”。

一、基金持有人結構的“情報網絡”

在基金市場上,風險是一項未知因素,而基金持有人的申購和贖回的相關“動作”,正是影響基金整體收益風險的“變數”之一。面對這未知的“變數”,分析基金持有人的情況或系一種解決辦法。

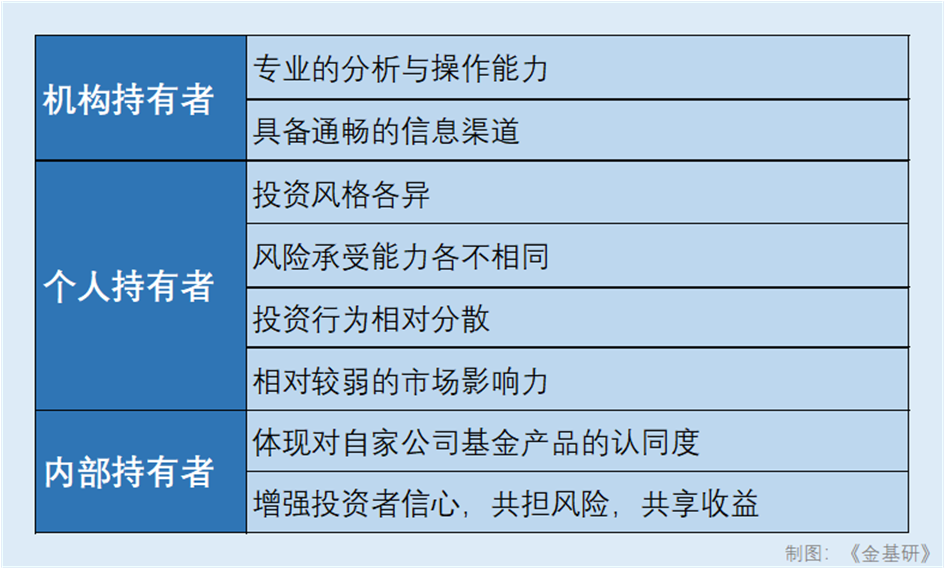

首先,基金的持有人主要分為三類,分別是機構持有者、個人持有者、內部持有者。相較而言,內部持有者所占基金份額較小,機構持有者與個人持有者,是基金的構成持有人結構的主要部分。

關于機構持有者,其也可以被稱為機構投資者,它主要指的是企業法人、事業法人、社會團體或其他組織中持有該基金份額的組織。例如保險公司、銀行、企事業單位等等。

與個人投資者相比,機構投資者在某些方面更強,例如更專業的分析和操作能力,更強的信息渠道。而當一款基金的機構投資者持有份額增加或機構持有份額占比較大,或多或少意味著該基金得到了“專業人士”的認同。

關于個人持有者,也可以稱為個人投資者,指可以投資于證券投資基金的自然人中持有該基金份額的人員。個人投資者是尋常的大眾群體,普普通通的“你我他”,既可以是普通的上班族,也可以是自由職業者、退休人士等等,他們將積攢的資金投入到基金市場以獲取收益。

由于個體投資者的數量多且分散,因此投資風格各異,風險承受能力各不相同,投資行為相對分散,相較于機構投資者來說市場影響力相對較弱,同時,在情緒上也較為容易受到市場的影響。但個人投資者在基金中扮演的角色就像沙礫之于海灘,雖然個體規模不大,但聚沙成塔,亦構成了基金持有人中的主體部分。

而內部持有者,指基金管理公司內部從業人員中持有該基金的人員。簡單來說就是基金公司自己人。這些持有者不是外部的投資者,而是基金公司內部的員工。

內部持有自家公司的基金,或能體現出他們出于對公司自家基金的信任和信心,一方面顯示了基金公司內部對自家產品的認同度,另一方面也表明他們愿意與外部投資者共擔風險、共享收益,一定程度上增強了投資者對基金的信心。不過,需要注意的是,內部持有比例過高或過低,都可能傳遞出不同的市場信號,需要投資者結合其他因素綜合判斷。

總體來看,機構持有者與個人持有者組成了基金當中主要的兩個主體部分,而內部持有者則向投資者反映投資的信心。從特征上來看,機構投資者在基金市場的影響力相對較大,其還需要接受大眾的監管,承擔責任,穩定金融市場。

二、關注機構持有人的“增持”與“減持”

在基金市場當中,主要的兩類持有者,即機構持有者與個人持有者之間,機構的“動作”影響力相對更大,其影響市場情緒、資金流向等方面。因此,個人持有者作為社會大眾的一員,亦需根據情況觀察機構投資者的一舉一動,然后判斷其“動機”,并做出相應的投資決策。

在相關的基金銷售平臺上,關于基金的具體信息一般設有一個持有人結構的欄目,公布各個時期的持有人比例結構,而更具體的信息投資者可以查看年報或半年報等公開的基金公告。

而在一款基金里,機構投資者主要有“增持”和“減持”兩項基本操作。

簡單來說,機構增持某款基金,主要動機主要是以下幾項,例如市場前景、行業趨勢、政策導向等拉升機構“好感度”;或者基金業績、評級優秀,對其未來存在發展的信心;以及基金估值偏低,“性價比”促成機構投資者投資。

若機構投資者對其進行減持,或說明以上某幾個方面出現了相關的問題,造成機構投資者信心漸弱,或者是達到目標收益后逐步退出的減持。

值得注意的是,機構投資者對于一款基金的增持或減持還存在的其他不同因素的考量,綜合來看它主要反映了機構投資者控制風險與平衡收益的期望。

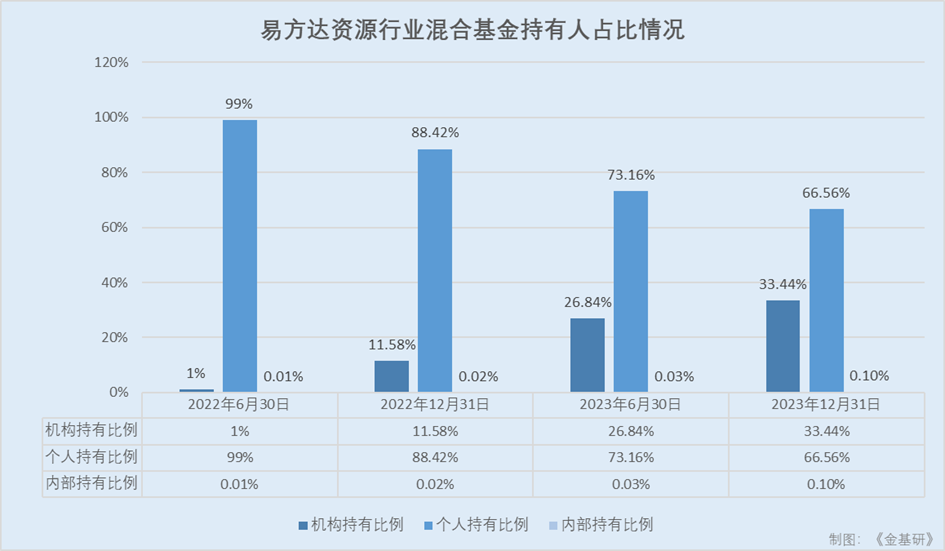

結合實際例子來看看,以易方達資源行業混合為例,據公開信息,2022年上半年、2022年、2023年上半年及2023年各期末,該基金的機構持有比例分別為1%、11.58%、26.84%、33.44%;個人持有比例分別為99%、88.42%、73.16%、66.56%;內部持有比例分別為0.01%、0.02%、0.03%、0.1%。

可見,易方達資源行業混合的機構持有比例呈上升趨勢,內部持有比例小幅增加,個人持有比例下滑。

需要注意的是,當機構持有者持有比例較高,例如達到90%以上,此時需要保持警惕。其中,當機構決定大量贖回其持有的基金份額時,基金或不得不快速出售基金資產以實現資金回流,這一操作可能會對基金的業績造成顯著影響。而對于規模較小的基金而言,該情況所帶來的壓力或會產生基金面臨清盤的風險。同時,此類基金也有可能是“機構定制基金”,需要防范其流動性風險與市場風險,例如巨額贖回等類型的情況。

而對于內部持有者來說,內部持有份額在一定程度上反映了基金公司對于自家基金的市場形象,釋放出積極的市場信號,“減持”則與之相反。但是從基金份額的占比上看,內部持有者持有份額相對較低,且增持或減持的比例幅度相對不大,此類情況還需與機構投資者的持有比例變化相結合,再做出相應的判斷。

總的來說,在進行投資基金的過程中,應當充分利用網絡及各類平臺上的信息披露,了解機構、個人投資者以及內部持有者的持股情況,并密切關注這些持有比例的動態變化。同時,投資者需要綜合考量各項影響因素,培養個人前瞻性思維,做到防患于未然。